お知らせ&コラム

NEWS&COLUMN

2025.04.17

【税務】インボイスの取扱いに関するQ&A

インボイスの取扱いに関するQ&Aを更新しました。以下のQ&Aは、事業者の皆様に新たにお示しすべき事項について整理し集約したものです。インボイスについては、税務相談チャットボットや相談窓口も設けていますので、インボイスに関する疑問点などがあれば、そちらをご利用ください。

1:現金主義を適用する事業者における仕入税控除のタイミングについて

Q:私は現金主義を適用しており、課税仕入れを行った時期をその仕入れに係る費用の額を支出した日としています。ある取引につき、費用の支出を行ったものの適格請求書の受領が翌年になってしまいましたが、現金主義により、費用の支出を行った課税期間において仕入税額控除の適用を受けることはできますか?

A:小規模事業者等に係る資産の譲渡等の時期等の特例(以下「現金主義の特例」といいます。)の適用を受ける個人事業者においては、資産の譲渡等及び課税仕入れを行った時期は、その資産の譲渡等に係る対価の額を収入した日及びその課税仕入れに係る費用の額を支出した日とすることができることとされています。

他方、仕入税額控除の適用を受けるためには、一定の事項を記載した帳簿及び請求書等の保存が必要となります。したがって、現金主義の特例を適用する個人事業者であっても、原則として、当該課税仕入れに係る適格請求書等の保存がない場合には、当該課税仕入れにつき、仕入税額控除の適用を受けることはできません。

しかしながら、当該課税仕入れが適格請求書発行事業者から行われるものである場合には、当該支出した日の属する課税期間において適格請求書の交付を受けられなかったとしても、事後に交付される適格請求書を保存することを条件として、当該支出した日の属する課税期間において仕入税額控除の適用を受けることとして差し支えありません。

なお、当該現金主義の特例により仕入税額控除の適用を受けた金額が変動した場合の対応については、

「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問96」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/96.pdf

をご参照ください。

※この取扱いは、短期前払費用

(詳細は「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問98」をご参照ください)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/98.pdf

など、課税仕入れが適格請求書の受領及び保存に先行する取引に係る仕入税額控除の適用についても基本的に同様となります。

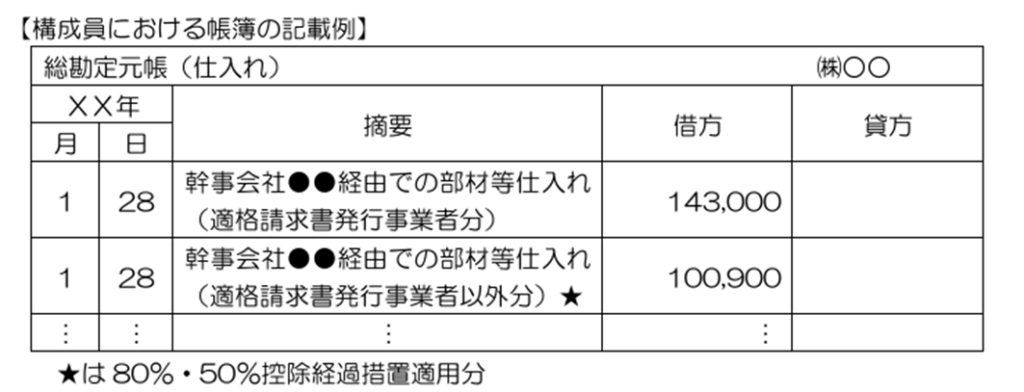

2:任意組合の構成員が帳簿へ記載すべき課税仕入れの相手方の氏名又は名称

Q:当社は、複数の取引先任意組合を組成し事業を行っています。任意組合の課税仕入れについては、幹事会社が課税仕入れの相手先から受領した適格請求書の原本を保存し、当社を含めた構成員は幹事会社から精算書のみを受領しています。当社が仕入税額控除の適用を受けるにあたり、帳簿に「課税石入れの相手方の氏名又は名称」をどのように記載すればよいでしょうか。

A:仕入税額控除の適用を受けるためには、一定の記載をした帳簿及び請求書等の保存が要件となりますが、任意組合の共同事業として課税仕入れを行った場合、幹事会社が仕入先(課税仕入れの相手方)から交付を受けた適格請求書を保存することで、構成員である事業者は当該幹事会社から受領した精算書の保存により仕入税額控除の適用を受けることができます。

この場合、幹事会社は、精算書に記載されている仕入れ(経費)について、仕入税額控除が可能なものか(適格請求書発行事業者からの仕入れか、適格請求書発行事業者以外の者からの仕入れか)を明らかにする必要があるほか、構成員が帳簿に「課税仕入れの相手方の氏名又は名称」を記載できるよう、幹事会社と構成員の間で、当該課税仕入れの相手方の氏名又は名称及び登録番号を確認できるようにしておく必要があります。

(詳細は「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問93」をご参照ください)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/93.pdf

この点、幹事会社において任意組合として行った課税仕入れ毎に相手方の氏名又は名称及び登録番号(適格請求書発行事業者以外の事業者であれば登録番号がないこと)が、管理されており、構成員において必要に応じて確認できることを前提に、構成員は、帳簿へ記載すべき「課税仕入れの相手方の氏名または名称」について、幹事会社の名称及び幹事会社を経由して行った課税仕入れである旨の記載に代えることとして差支えありません。その際、適格請求書発行事業者からの仕入れと適格請求書発行事業者以外の事業者からの仕入れがある場合、それぞれを区別して記載する必要があります。

3:任意組合の組合員のうち事業の損益の配賦を受けない者の取扱いについて

Q:私は、任意組合の業務執行組合員であり、当任意組合には世界中に組合員が存在しています。これらの組合員の中には日本で活動をおこなっておらず、かつ、日本における事業の損益の配賦を直接又は間接にも受けていない組合員が含まれています。そうした者についても適格請求書発行事業者としての登録を受け、「任意組合等の組合員の全てが適格請求書発行事業者である旨の届出書」を提出しなければ、当任意組合は任意組合の事業としての適格請求書の交付を行うことはできないのでしょうか。

A:任意組合等が事業として行う課税資産の譲渡等については、その組合員の全てが適格請求書発行事業者であり、業務執行組合員が、その旨を記載した「任意組合等の組合員の全てが適格請求書発行事業者である旨の届出書」(以下「任意組合等の届出書」といいます)を納税地を所轄する税務署長に提出した場合に限り、適格請求書を交付することができます。

したがって、任意組合等の届出書を提出する際は、その組合員の全てが適格請求書発行事業者としての登録を受けていることが求められますが、日本で課税資産の譲渡等を行っておらず、日本における事業の損益の配賦を直接又は間接にも受けない組合員については、任意組合等の届出書の対象としなくても差し支えありません。

なお、当該組合員が日本における事業の損益の配賦を受けることとなる場合には、以下に掲げる区分に応じ、それぞれに掲げる届出書を速やかに提出する必要があります。

①当該組合員が適格請求書発行事業者の登録を受けていない場合「任意組合等の組合員が適格請求書発行事業者でなくなった旨等の届出書」(※1)

②当該組合員が適格請求書発行事業者の登録を受けている場合「任意組合等の組合員の全てが適格請求書発行事業者である旨の届出事項の変更届出書」(※2)

※1「届出理由」欄の「適格請求書発行事業者以外の事業者を新たに組合員として加入させたため」にチェックを付してください。また、この場合、当該組合員が日本における損益の配賦を受けることになった日以後に行う課税資産の譲渡等については、適格請求書を交付することはできません。

※2「変更事項」欄の「その他」にチェックを付した後、「変更後」欄に当該組合員の氏名又は名称及び登録番号を記載してください。

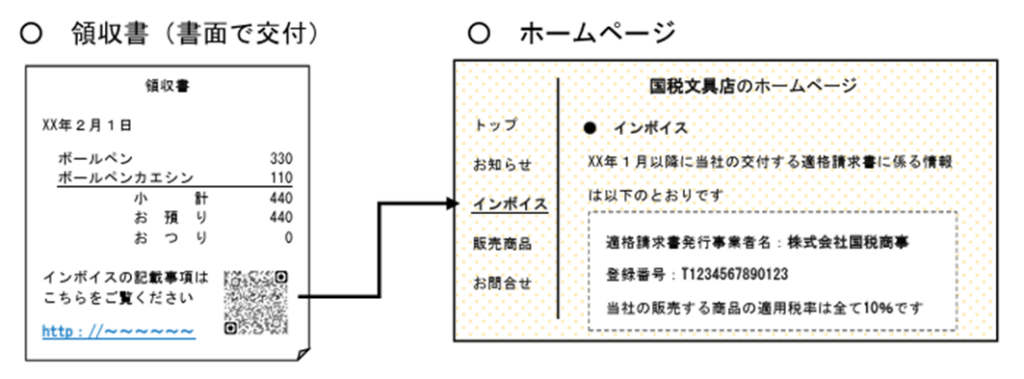

4:適格請求書の記載事項のインターネットでの公表について

Q:当社では、交付する領収書において、当社のホームページのURLを案内しておき、当該URLに適格請求書の記載事項の一部である適格請求書発行事業者の名称及び登録番号、適用税率を表示した上で、当該領収書を受領した事業者においていつでも確認可能な状態にしてあります。

このような方法により、適格請求書の記載事項を満たすことは可能ですか。

A:適格請求書は、一の書類のみで全ての記載事項を満たす必要はなく、書類相互(書類と電磁的記録)の関連が明確であり、適格請求書の交付対象となる取引を正確に認識できる方法で交付されていれば、複数の書類や、書類と電磁的記録の全体により、適格請求書の記載事項を満たすことになります。

(詳細は「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問72」をご参照ください)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/72.pdf

また、適格請求書の記載事項に係る電磁的記録の提供は、インターネット上のサイトを通じた方法も可能とされていますが、基本的に、取引に応じて交付した領収書等とは関係なく、適格請求書の記載事項の一部を自社のホームページに掲載しておくだけでは、当該領収書等と電磁的記録の相互の関連が明確とはいえません。

ただし、ご質問のように、領収書等にインターネット上のページに係るURLを表示しておき、当該URLにアクセスすることで適格請求書の記載事項として不足する事項が補完されるのであれば、相互の関連が明確であるものとして、双方の記載を合わせて適格請求書の記載事項を満たすこととして差し支えありません。

なお、当該領収書等を受け取った事業者においては、仕入税額控除の適用を受けるため、貴社のホームページの該当箇所を電磁的記録により(又は書面に整然とした形式及び明瞭な状態で出力し)保存する必要があります。この点、売手である貴社がホームページの該当箇所を、各税法に定められた保存期間が満了するまで随時確認可能な状態で提供しているなど一定の要件を満たす場合、買手においては必ずしも当該電磁的記録をダウンロードせずとも、その保存があるものとして差し支えありません。

(詳細は「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問102-2」をご参照ください)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/102-2.pdf

詳しくは、こちらをご覧ください。

参照ホームページ[国税庁]

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0025002-059.pdf